トランジションローン

当社は2018年5月に外航海運会社として世界初のグリーンボンドを発行したことを皮切りに、ESG経営の一環として、ESGファイナンスの深度化を図っています。

特に環境投資への取り組みを幅広いステークホルダーの皆さまに発信するとともに、環境負荷の低減を可能とする技術を通じて持続可能な地球社会の実現に貢献します。

トランジション・シンジケートローン(2024年1月締結)

| 契約締結日 | 2024年1月26日 |

|---|---|

| アレンジャーおよびエージェント | 株式会社三菱UFJ銀行 |

| 貸出人 | 株式会社三菱UFJ銀行など21金融機関(注1) |

| 組成金額 | 300百万米ドル |

| 借入期間 | 2024年1月31日~2029年1月31日(5年間) |

| 資金使途 | 中期経営計画に掲げた「2050年に向けた船舶燃料転換シナリオ」で予定する投資(新規支出及び既存支出のリファイナンス)など 例)LNG燃料船、LPG燃料船など

|

| フレームワーク |

適格性に関する第三者評価

セカンド・パーティー・オピニオン

当社は、2021年7月に「グリーン/トランジションボンド・フレームワーク」を策定し、独立した外部機関であるDNVビジネス・アシュアランス・ジャパン(株)(以下、DNV)よりセカンド・パーティー・オピニオンを取得しました。当社はこのフレームワークに則り、2021年7月および2023年7月にトランジションボンドを発行致しました。

今回、当社として初めてトランジションローンに取り組むにあたり、「グリーン/トランジションファイナンス・フレームワーク」の改訂を行いました。このフレームワークはDNVにより、以下6つのガイドライン・指針などの適合性に関するセカンド・パーティー・オピニオンを取得しています。

- 「グリーンボンド原則2021(ICMA)」

- 「環境省グリーンボンドガイドライン 2022年版」

- 「グリーンローン原則2023(LMA他)」

- 「環境省グリーンローンガイドライン 2022年版」

- 「クライメート・トランジション・ファイナンス・ハンドブック 2023(ICMA)」

- 「金融庁・経済産業省・環境省クライメート・トランジション・ファイナンスに関する基本指針(2021年5月版)」

グリーン/トランジションファイナンス・フレームワーク概要

1.GHG削減目標

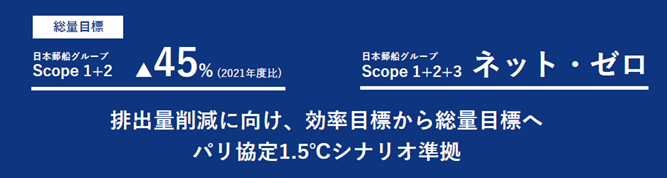

NYKグループESGストーリー(2023年11月発表)における当社グループのGHG排出出総量削減目標(基準年:2021年比)は以下の通りです。

2030年度におけるScope 1(GHGの直接排出)とScope 2(電気などの使用に伴う間接排出)の総量を2021年度対比で45%減としました。また長期目標として、2050年度におけるScope 3(サプライチェーン上の排出)も含めた総量をネット・ゼロとしました。「GHG排出量削減」と「GHG除去」の2つのアプローチを取り、これらの目標の達成を目指します。

- 関連リンク:

2.調達資金の使途

グリーン/トランジションファイナンスで調達した資金は、下記のプロジェクトに関連する新規支出及び既存支出のリファイナンスへ充当します。今回のトランジション・シンジケートローンは、そのうちLNG燃料船、LPG燃料船に充当する予定です。

(1)グリーン適格プロジェクト(グリーン/トランジションファイナンス共に充当可能)

再生可能エネルギー(洋上風力発電、グリーンターミナル等)、アンモニア燃料船、水素燃料電池搭載船

(2)トランジション適格プロジェクト(トランジションファイナンスのみ充当可能)

LNG燃料船、LNG燃料供給船、LPG燃料船、運航高効率化&最適化

(注1)貸出人は以下の通りです。(五十音順)

株式会社足利銀行、株式会社伊予銀行、株式会社SBI新生銀行、株式会社群馬銀行、株式会社京葉銀行、交通銀行股份有限公司 東京支店、株式会社四国銀行、株式会社七十七銀行、株式会社常陽銀行、台湾銀行株式会社 東京支店、中国建設銀行股份有限公司 東京支店、中国工商銀行 東京支店、中国農業銀行 東京支店、株式会社富山第一銀行、株式会社西日本シティ銀行、株式会社八十二銀行、株式会社ハナ銀行 東京支店、ピーティー・バンクネガラインドネシア(ペルセロ)・ティービーケー東京支店、株式会社三菱UFJ銀行、玉山商業銀行股份有限公司 東京支店、株式会社りそな銀行