2024年04月01日

トランジションボンド及びグリーンボンド発行のお知らせ

船舶の燃料転換をファイナンス面から後押し

当社は4月上旬に、トランジションボンド(第47回無担保社債)及びグリーンボンド(第48回無担保社債)(以下、あわせて「本社債」)を国内公募形式で発行します。当社としてグリーンボンドは2018年5月以来2回目、トランジションボンドは2023年7月以来3回目の発行です。

本社債は、2023年3月10日に発表した中期経営計画“Sail Green, Drive Transformations 2026 - A Passion for Planetary Wellbeing -”で中核をなすESG経営推進の一環です。トランジションボンドの調達資金はLNG燃料船をはじめとした脱炭素化に向けた長期的な移行(トランジション)戦略に則ったプロジェクト(トランジションプロジェクト)に使用する予定です。一方で、グリーンボンドの調達資金はグリーンイノベーション基金を通じて建造するアンモニア燃料アンモニア輸送船など環境改善効果のあるプロジェクト(グリーンプロジェクト)に使用する予定です。

当社は2018年に海運業界で世界初のグリーンボンドを発行し、2021年には日本初のトランジションボンドを発行するなどESGファイナンスの深度化を図ってきました。今後もESGファイナンスを推進するとともに、ESG経営を土台とした成長戦略を幅広いステークホルダーの皆様に認知頂くことを目指します。

本社債発行の概要

| 回号 | 第47回 (トランジションボンド) |

第48回 (グリーンボンド) |

|

|---|---|---|---|

| 発行体 | 日本郵船株式会社 | ||

| 発行年限 | 5年 | 10年 | |

| 発行額 | 最大200億円 | 100億円 | |

| 発行時期 | 2024年4月上旬を予定 | ||

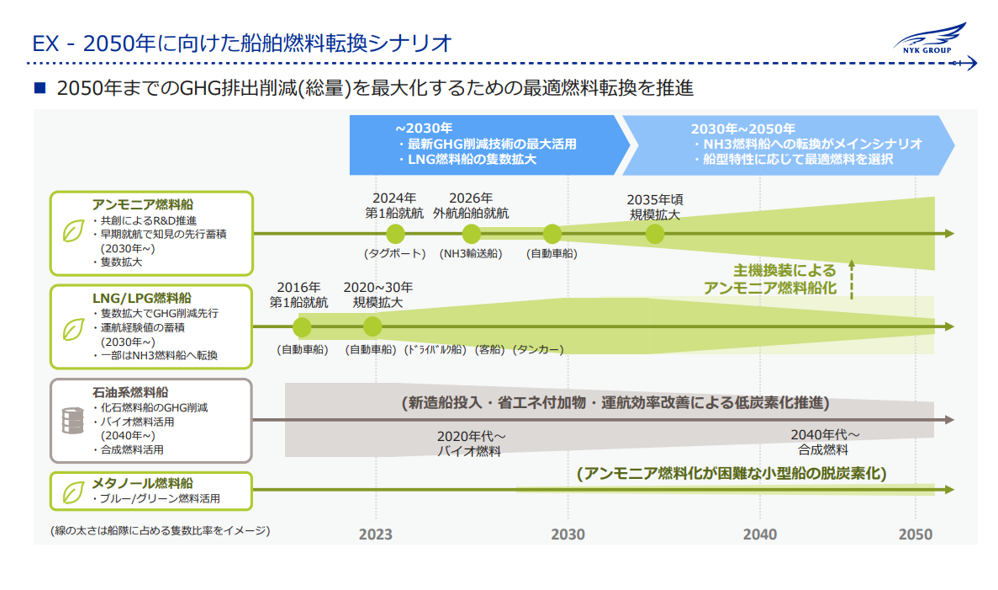

| 資金使途候補 | 中期経営計画に掲げた「2050年に向けた船舶燃料転換シナリオ」で予定する投資(新規支出及び既存支出のリファイナンス) | ||

| LNG燃料船に関する支出 | アンモニア燃料アンモニア輸送船に関する支出 | ||

| 第三者評価機関 | DNVビジネス・アシュアランス・ジャパン株式会社(注) | ||

| 主幹事 | 三菱UFJモルガン・スタンレー証券株式会社、野村證券株式会社、SMBC日興証券株式会社、大和証券株式会社 | ||

| ストラクチャリングエージェント | 三菱UFJモルガン・スタンレー証券株式会社 | ||

(注) グリーン/トランジションファイナンスの実行に先立ち、当社が定めたフレームワークについて、1月に同社からセカンド・パーティ・オピニオンを取得しています。また本社債の資金使途及びレポーティングの適格性について、ANNEX-セカンド・パーティ・オピニオンを取得しています。

今回の取り組みが特に貢献するSDGs

以上

掲載されている情報は、発表日現在のものです。

その後、予告なしに変更される場合がございますので、あらかじめご了承ください。